- Цветы и растения

- Аквариум и рыбы

- Для работы

- Для сайта

- Для обучения

- Почтовые индексы Украины

- Всяко-разно

- Электронные библиотеки

- Реестры Украины

- Старинные книги о пивоварении

- Словарь старославянских слов

- Все романы Пелевина

- 50 книг для детей

- Стругацкие, сочинения в 33 томах

- Записи Леонардо да Винчи

- Биология поведения человека

Главная  Бухгалтерский учет, аудит Бухгалтерский учет, аудит  Книги Книги  Бухгалтерський облік у галузях економіки - Захожай В.Б. Бухгалтерський облік у галузях економіки - Захожай В.Б. |

Бухгалтерський облік у галузях економіки - Захожай В.Б.

6.2. Бухгалтерський баланс

Призначення балансу та його структура

Баланс — звіт про фінансовий стан підприємства, який відображає на певну дату його активи, зобов'язання і власний капітал. Він складається з активу та пасиву, має розділи.

Метою складання Балансу є надання користувачам повної правдивої та неупередженої інформації про фінансовий стан підприємства на звітну дату.

Як і будь-яка форма фінансової звітності, Баланс включає заголовок, де вказуються:

• назва підприємства;

• організаційно-правова форма підприємства;

• місцезнаходження;

• назва звіту;

• дата, на яку складається звіт;

• валюта, в якій складено звіт та рівень її тотожності.

Для вивчення фінансового стану підприємства необхідна інформація про економічні ресурси, що ним контролюються, про його фінансову структуру, ліквідність, платоспроможність, а також здатність адаптування при зміні середовища.

Інформація про економічні ресурси є корисною для визначення спроможності підприємства генерувати грошові кошти та їх еквіваленти у майбутньому. Інформація про структуру капіталу корисна при прогнозуванні майбутніх потреб у позиках; при визначенні майбутніх прибутків і потоків грошових коштів серед власників підприємства та ймовірності залучення фінансів у майбутньому.

Інформація про ліквідність і платоспроможність є корисною для прогнозування підприємством виконувати свої фінансові зобов'язання. Ліквідність свідчить про наявність грошових коштів у найближчому майбутньому після виконання фінансових зобов'язань даного періоду, а наявність коштів для своєчасного виконання фінансових зобов'язань свідчить про платоспроможність.

Перед складанням Балансу необхідно звірити дані на аналітичних рахунках з даними на відповідних синтетичних рахунках — звіряються початкові та кінцеві сальдо і обороти за звітний період.

З метою зіставлення фінансових звітів різних періодів у Балансі наводиться інформація на початок та на кінець звітного періоду. Дані на початок періоду переносяться в Баланс з попереднього річного звіту, а дані за кінець звітного періоду — переносять в Баланси з Головної книги, в якій містяться дані поточного періоду.

Статті Балансу згруповані в розділи — три в Активі Балансу та п'ять у Пасиві Балансу (табл. 6.3).

Таблиця 6.3

Структура Балансу

| Актив | Пасив |

І. Необоротні активи | I. Власний капітал |

II. Оборотні активи | II. Забезпечення наступних витрат і платежів |

III. Витрати майбутніх періодів | |

| III. Довгострокові зобов'язання |

| IV. Поточні зобов'язання |

| V. Доходи майбутніх періодів |

БАЛАНС | БАЛАНС |

Особливістю Балансу є рівність підсумкових сум Активу та Пасиву, тобто підсумок активів Балансу повинен дорівнювати сумі зобов'язань і власного капіталу.

Актив Балансу.

Визначення, оцінка та класифікація активів

Актив Балансу — активи, тобто ресурси, контрольовані підприємством у результаті минулих подій, використання яких призведе до збільшення економічних вигод у майбутньому.

Вони мають три форми свого прояву: право володіння, право користування і право розпорядження (останнє не розповсюджується на орендовані основні засоби).

Визначення активів містить поняття:

• виникнення у результаті минулих подій — тобто господарська операція, що забезпечує контроль, вже відбулась (придбання, виробництво, безоплатне одержання). Але слід зазначити, що надмірно придбані запаси не визнаються активами; здійснення контролю підприємством випливає з права управління ресурсами та контролювання майбутньої вигоди, що очікують при використанні ресурсів;

майбутня економічна вигода — це потенціал, що сприяє надходженню, прямо чи непрямо, грошових коштів або їх еквівалентів на підприємство. Цей потенціал може існувати у формі запасів готової продукції та незавершеного виробництва.

Особливості оцінки в Балансі необоротних активів

Перший розділ активу Балансу називається тиви". Він включає в себе:

нематеріальні активи, що складаються: із залишкової вартості із первісної вартості Знос(амортизація) незавершене будівництво основні засоби, що складаються: із залишкової вартості із первісної вартості Знос (амортизація) довгострокові фінансові інвестиції, які обліковуються з метою участі: в капіталі інших підприємств інші фінансові інвестиції довгострокова дебіторська заборгованість відстрочені податкові активи інші необоротні активи усього за розділом

Перший розділ активу Балансу називається "Необоротні активи". Він включає в себе:

нематеріальні активи, що складаються: із залишкової вартості | код 010 | рахунок |

із первісної вартості | 011 | 12 |

Знос(амортизація) незавершене будівництво | 012 020 | 133 |

основні засоби, що складаються: із залишкової вартості | 030 |

|

із первісної вартості | 031 | 10,11 |

Знос (амортизація) | 032 | 131, 132 |

довгострокові фінансові інвестиції, які обліковуються з метою участі: в капіталі інших підприємств | 040 | 141 |

інші фінансові інвестиції | 045 | 141, 142 |

довгострокова дебіторська заборгованість | 050 | 16 |

відстрочені податкові активи | 060 | 17 |

інші необоротні активи | 070 | 18 |

усього за розділом | 1 | 080 |

Нематеріальні активи — немонетарний актив, який не має матеріальної форми, і може бути відокремлений від підприємства та утримується підприємством з метою використання протягом періоду більше одного року (чи операційного циклу, що становлять понад один рік) для виробництва торгівлі в адміністративних цілях чи надання в оренду іншим особам.

Бухгалтерський облік нематеріальних активів ведуть за групами:

• права користування природними ресурсами;

• права користування майном (право користування земельною ділянкою, майном);

• право користування на об'єкти промислової власності (винаходи, ноу-хау, сорт рослин);

• право на знаки для товарів і послуг (торговельні знаки, марки);

• авторські права;

• гудвіл;

• інші нематеріальні активи (право використання економічних привілеїв).

Нематеріальні активи відображаються в Балансі, якщо існує ймовірність отримати у майбутньому економічну вигоду від його використання й оцінка достовірно визначена.

Не визнаються активами:

• витрати на дослідження;

• організаційні витрати (реєстр підприємства, емісія цінних паперів);

• витрати на перебазування чи реорганізацію підприємства;

• витрати на підготовку кадрів;

• витрати на рекламу.

Ці витрати відображають у складі витрат періоду, де вони мали місце.

Оцінка нематеріальних активів.

1. Первісна оцінка нематеріальних активів здійснюється за собівартістю їх придбання чи створення (ціна, за якою придбано з урахуванням знижок, мита, податків, що не відшкодовуються, інші витрати понесені із доведенням нематеріальних активів до стану, в якому вони використовуються).

Якщо був обмін НА, то оцінюємо за справедливою вартістю отриманого активу з урахуванням доплат під час обмінної операції.

2. Справедлива вартість нематеріальних активів — це сума, за якою актив може бути обміняний чи отриманий в операції між незалежними, обізнаними та зацікавленими сторонами.

Якщо безоплатно отримано нематеріальні активи, то його вартість дорівнює ринковій вартості на дату прийняття на Баланс.

Якщо нематеріальний актив створено на підприємстві, то вартість складається з усіх витрат на виробництво та доведення до стану, придатного для використання.

3. Наступна оцінка балансової вартості нематеріальних активів може відрізнятися від його собівартості, якщо були здійснені додаткові витрати, в результаті яких очікується збільшення притоку майбутніх економічних вигод на підприємство.

Амортизація нематеріальних активів здійснюється на систематичній основі протягом строку корисної експлуатації активу, який згідно із законодавством не повинен перевищувати 10 років, а згідно з П(С)БО №8 "Нематеріальні активи" дорівнюють 20 років.

Метод амортизації прямолінійного списання.

Ліквідаційна вартість нематеріальних активів дорівнює 0.

Термін корисного використання нематеріальних активів залежить:

• від очікуваного терміну використання активу підприємства;

• від НТП та зміни ринку товарів, послуг, що виробляються з допомогою цього активу;

• від юридичних обмежень на його використання.

Термін може переглядатись у кінці звітного року, що відображається як зміна облікової політики підприємства. Згідно із законодавством, на нематеріальні активи, вартість яких не зменшується в процесі використання, амортизація не нараховується. До таких нематеріальних активів відносять гудвіл, ноу-хау, товарний знак. Згідно з П(С)БО 8 "Нематеріальні активи" не існує жодних обмежень відносно амортизації нематеріальних активів, отже їх можна амортизувати протягом терміну, коли вони визнаються як активи у Балансі.

Якщо нематеріальний актив вибуває, то його вартість виключається з Балансу, фінансові результати визначаються як різниця між сумою чистих надходжень від продажу НА та його балансовою вартістю і відображається у звіті про фінансовий результат.

Розкриття інформації про нематеріальні активи у примітках до Балансу:

• вартість нематеріальних активів (первісна чи переоцінена);

• методи амортизації, термін використання;

• наявність руху у звітному році;

• первісна (переоцінена) вартість нематеріальних активів і сума Зносу (амортизація) на початок звітного року;

• сума Зносу (амортизація) у первісної (переоціненої) вартості та Знос (амортизація), результат переоцінки;

• сума нарахованої амортизації;

• сума втрат від зменшення корисності, відображена у звіті про фінансовий результат у звітному періоді;

• інші зміни вартості;

• первісна (переоцінена) вартість і сума Зносу (амортизація) на кінець звітного періоду.

У примітках до фінансової звітності наводять таку інформацію:

• вартість нематеріальних активів, щодо яких існують обмеження права власності;

• вартість нематеріальних активів, переданих у заставу;

• сума угод на придбання у майбутньому нематеріальних активів;

• сума витрат на дослідження та розробки, включені до складу витрат звітного періоду;

• первісна вартість, залишкова вартість, методи оцінки нематеріальних активів, отриманих за рахунок цільових асигнувань.

Незавершене будівництво

У цій статті показують суми інвестицій, вкладених у незавершене будівництво, що здійснюється для власних потреб підприємства, а також авансові платежі для фінансування такого будівництва.

Балансова вартість незавершеного будівництва дорівнює сумі фактично здійснених витрат, пов'язаних з будівництвом об'єкта основних засобів.

Не визнаються як активи та не включаються до складу балансової вартості незавершеного будівництва: наднормативні витрати, витрати на реалізацію, інші витрати, не пов'язані з веденням будівельних робіт. Вони визнаються у складі інших витрат у звіті про фінансові результати.

Основні засоби.

Згідно з П(С)БО 7 "Основні засоби" матеріальні активи, які:

• утримуються підприємством для використання у виробництві або постачанні товарів чи послуг, для здачі в оренду іншим особам або для адміністративних цілей;

• будуть використовуватись, як очікується, більше одного періоду.

Об'єкт основного засобу визнається активом, якщо існує ймовірність того, що підприємство буде отримувати в майбутньому економічні вигоди, пов'язані з використанням активу, та його оцінка може бути достовірно визначена.

Об'єкт основного засобу не є активом, якщо він знаходиться в оперативному або довірчому управлінні. Однакові за технічним характером, призначенням і способом використання об'єкти основних засобів можуть бути згруповані в класи.

Класифікація основних засобів:

• земельні ділянки;

• капітальні витрати на поліпшення землі;

• будинки та споруди;

• машини та обладнання;

• транспортні засоби;

• інструменти, прилади, інвентар;

• робоча і продуктивна худоба;

• багаторічні насадження;

• інші основні засоби.

Також до статті Балансу "Основні засоби", крім зазначених, відносять "Інші необоротні активи" (рах. 11):

• бібліотечні фонди;

• необоротні матеріальні активи;

• тимчасові споруди;

• природні ресурси;

• інвентарна тара;

• предмети прокату;

• інші необоротні нематеріальні активи.

Згідно з П(С)БО 7 "Основні засоби" компонентами собівартості основних засобів є:

• суми, оплачені постачальникам активів, підрядчикам за виконані роботи, без податків, що відшкодовуються;

• мито, інші податки, що не відшкодовуються;

• страхування ризиків доставки основних засобів;

• витрати на установку, монтаж, наладку основних засобів;

• інші витрати на доведення об'єкта основних засобів до робочого стану.

Собівартість активу, створеного власними силами, визначається як сума прямих і накладних витрат, пов'язаних із створенням активу. У цьому випадку собівартість будівництва не повинна перевищувати ринкової вартості аналогічного об'єкта.

Якщо для придбання основного засобу було взято кредит у банку, то витрати на сплату відсотків по ньому будуть віднесені до витрат обігу періоду, коли вони сплачуються.

Відсотки з позики включаються до собівартості активу лише у випадку, коли він є кваліфікованим.

Кваліфікований актив — актив, який обов'язково потребує суттєвого періоду часу для підготовки його до використання за призначенням чи реалізації. Наприклад: будівлі, споруди, літаки, кораблі, що будують на спецзамовлення.

Основні засоби можуть бути отримані шляхом обміну на подібні чи неподібні активи.

Подібні активи — це активи, які мають однакове функціональне призначення та подібну справедливу вартість.

Подібна справедлива вартість не повинна відрізнятись більш як на 10 % від справедливої вартості іншого активу, що бере участь в обмінній операції.

Якщо при обміні активами первісна оцінка балансової вартості одержаного активу дорівнює балансовій вартості переданого активу, то фінансовий результат у такій операції не визначається. Якщо при обміні беруть участь гроші, то це значить, що одиниці, якими обмінюються, не є подібними і мають різну справедливу вартість.

Якщо обмінюються неподібними активами, то первісна оцінка отриманого активу дорівнює справедливій вартості переданого активу плюс грошова компенсація. У цій операції буде фінансовий результат. Наприклад: підприємство "А" має АЗС у м. Ірпені, балансова вартість 2,5 млн грн, собівартість — 2,7 млн грн. Підприємство "В" має АЗС у м. Бородянці, балансова вартість 2,0 млн грн, справедлива вартість — 2,2 млн грн. Підприємство "В" сплатило підприємству "А" 0,5 млн грн готівкою. У цій операції обмін йде неподібними активами, бо вони мають різну справедливу вартість. Так, підприємство "А" у своєму балансі відобразить отриману АЗС м. Бородянка за собівартістю, що дорівнює 2,2 млн грн + кошти доплати 0,5 млн грн, а також визнає прибуток від іншої діяльності, який дорівнює 0,2 млн грн. Підприємство у своєму балансі покаже отриману АЗС м. Ірпінь за собівартістю, яка дорівнює 2,7 млн грн, що у свою чергу, дорівнює АЗС м. Бородянка (2,2 млн грн) + грошові доплати (0,5 млн грн) і збільшення балансової вартості основних засобів у балансі на 0,7 млн грн, а прибуток від іншої діяльності підприємства складе 0,2 млн грн (2,7 - 2,0 - 0,5). Отже, фінансовий результат буде у обох підприємств.

Наступні витрати — витрати, пов'язані з проведенням різних видів ремонтів, модернізацією та іншими заходами щодо обслуговування основних засобів.

Якщо такі витрати з основних засобів приведуть у майбутньому до збільшення економічних вигод, то витрати включаються у балансову вартість активу.

У процесі використання об'єктів основних засобів економічні вигоди, втілені в них, споживаються підприємством. Це споживання зменшує балансову вартість основних засобів, що відображається шляхом нарахування амортизації.

Згідно з П(С)БО 7 "Основні засоби" амортизація — систематичний розподіл амортизованої вартості необоротних активів протягом строку їх корисного використання.

Сума, що амортизується, — собівартість активу або інша сума замінює собівартість у фінансовій звітності мінус його ліквідаційна вартість.

Ліквідаційна вартість — сума, яку передбачає підприємство одержати в кінці строку корисної експлуатації активу мінус витрати з його вибуття.

Строк корисної експлуатації — період часу, протягом якого підприємство передбачає використовувати актив.

Кількість одиниць продукції, яку підприємство очікує отримати від використання активу. Цей термін підприємство визначає самостійно, враховуючи очікуване використання, моральний Знос (амортизація), правові та аналогічні обмеження щодо використання активу.

У П(С)БО 7 "Основні засоби" перелічено такі основні методи амортизації:

• прямолінійний;

• метод зменшення залишкової вартості;

• прискорений;

• кумулятивний;

• виробничий.

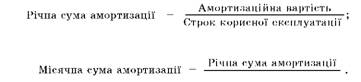

1. Прямолінійний метод використовують, коли знають період часу використання об'єкта.

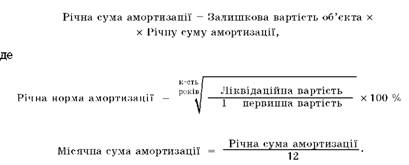

2. Зменшення залишкової вартості, де річна сума амортизації дорівнює залишковій вартості об'єкта на початок звітного року річна сума амортизації.

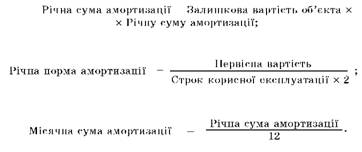

3. Прискорення зменшення залишкової вартості, за яким річна сума амортизації визначається як добуток залишкової вартості об'єкта на початок звітного періоду й річної норми амортизації.

Річна сума амортизації = Залишкова вартість об'єкта х х Річну суму амортизації;

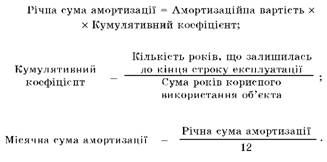

4. Кумулятивний метод:

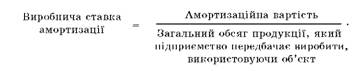

5. Виробнича амортизація визначається як добуток фактичного місячного обсягу й виробничої ставки амортизації.

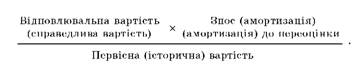

Методи амортизації мають своє відображення в обліковій політиці підприємства і періодично переглядаються. Переоцінивши балансову вартість активу, відповідно змінити суму Зносу (амортизація), що визначається за формулою:

Наприклад: історична вартість — 100 грн, справедлива вартість — 120 грн, Знос (амортизація) — 30 грн, та Знос (амортизація) = 120 : 100 х 30 = 36; балансова вартість = 120 - 36 = 84; сума дооцінки = 84 - (100 - 30) = 14.

У разі суттєвої відмінності балансової вартості від собівартості підприємство може здійснювати переоцінку активу. У цьому випадку слід переоцінювати балансову вартість кожного об'єкта того класу основних засобів, до якого він відноситься, при цьому: Д-т 10, 11 - К-т 42 "Додатковий капітал", субрахунок 3 "Дооцінка активів".

Якщо перед дооцінкою була уцінка основного засобу, то таке збільшення визнається прибутком, якщо балансова вартість активу зменшилась у результаті переоцінки, то зменшення визнається витратами.

Склад, оцінка та відображення у Балансі оборотних активів.

Це другий розділ Балансу, який має вигляд:

| Запаси виробничі запаси |

100 |

20 |

тварини на вирощуванні і відгодівлі | 110 | 21 |

незавершене виробництво | 120 | 23 |

готова продукція | 130 | 26, 27 |

товари | 140 | 28 |

Векселі одержані Дебіторська заборгованість за товари, послуги, роботи: | 150 | 34 |

чиста реалізаційна вартість | 160 |

|

первісна вартість | 161 | 37, 36 |

резерв сумнівних боргів | 162 | 39 |

Дебіторська заборгованість за розрахунками: з бюджетом | 170 | 64 |

за виданими авансами | 180 |

|

з нарахованих доходів | 190 |

|

із внутрішніх розрахунків | 200 | 682-683 |

Інша поточна дебіторська заборгованість | 210 |

|

Поточні фінансові інвестиції | 220 | 35 |

Грошові кошти та їх еквіваленти в національній валюті | 230 | 30, 31, 33 |

в іноземній валюті | 240 | 312, 332 |

Інші оборотні активи | 250 |

|

Усього по розділу | 2 | 260 |

Серед основних засобів, які використовує підприємство, можуть бути власні й орендовані. Відображення в Балансі орендованих основних засобів як в орендаря, так і в орендодавця залежить від виду оренди.

У разі фінансової оренди орендований актив відображається в Балансі орендаря як актив і зобов'язання за справедливою вартістю орендованого майна на початок строку оренди або за теперішньою вартістю загальної суми мінімальних орендних платежів, якщо вона менша за його справедливу вартість. До орендованого активу застосовуються ті ж самі методи амортизації, що і до подібних власних основних засобів.

Мінімальні орендні платежі — це платежі орендаря, які виплачують протягом оренди.

Непередбачена орендна плата — нефіксована частина орендної плати, що базується на будь-якому іншому факторі (індекс цін, планова ставка %).

У примітках до балансу розкривають інформацію про основні засоби:

• оцінки, які застосовують для визначення балансової вартості кожного класу основних засобів;

• застосування методів амортизації;

• застосування терміну корисної експлуатації та норми амортизації;

• валову балансову вартість та суму накопиченого Зносу (амортизація) на початок і кінець звітного періоду;

• узгодження балансової вартості з відображенням руху основних засобів;

Якщо була переоцінка, то розкривають:

• базу, застосовану для переоцінки;

• залучення незалежного оцінювача;

• дати чинності переоцінки;

• заміни дооцінки протягом звітного періоду.

Довгострокові фінансові інвестиції

Фінансові інвестиції — активи, які утримуються підприємством з метою збільшення прибутку за рахунок відсотків, дивідендів тощо, зростання вартості капіталу або отримання інших вигод для інвестора.

Довгострокові фінансові інвестиції — це інвестиції, які не можуть бути класифіковані як поточні.

Собівартість довгострокових фінансових інвестицій (ДФІ) включає ціну придбання, комісійні винагороди, гонорари, мито, податки, що не відшкодовуються, банківські збори тощо.

Оцінка фінансових інвестицій на дату Балансу відображається за справедливою вартістю, сума збільшення чи зменшення фінансових інвестицій відображається у складі інших фінансових доходів чи витрат відповідно. Якщо не можна оцінити ДФІ за справедливою вартістю, то на дату Балансу її показують за собівартістю. Фінансові інвестиції, які підприємство утримує до їх погашення, показують в балансі за амортизаційною собівартістю фінансових інвестицій.

Різниця між собівартістю і вартістю погашення фінансових інвестицій (дисконт, премія при придбанні) амортизується інвестором протягом часу від придбання до погашення за методом ефективної ставки %.

Наприклад: 03.01.2000 р. підприємство придбало облігації номіналом 50000 грн, за 46800 грн, дисконт становить 3200 грн. Фіксована ставка % за облігаціями — 9 % річних. Дата погашення — 5 років. Виплата відсотків проводиться в кінці року.

Розрахуємо амортизацію дисконту за інвестиціями в облігаціях (табл. 6.4).

Таблиця 6.4

Розрахунок амортизації дисконту

| Дата | Номінальна сума %, грн. | Сума % по ефективній ставці, грн. | Сума амортизації дисконту, грн. | Амортизаційна собівартість інвестицій, грн. |

03.01.2000 | — | — | — | 46800 |

31.12.2000 | 4500 | 5300 | 800 | 47600 |

31.12.01 | 4500 |

|

| 48400 |

31.12.02 | 4500 |

|

| 49200 |

31.12.03 | 4500 |

|

| 50000 |

31.12.04 | 4500 |

|

| 50000 |

Облік фінансових інвестицій в асоційовані і ДП відображаються згідно з п. 8, 9 П(С)БО 1 "Загальні вимоги до фінансової звітності", якщо:

а) фінансові інвестиції придбані і утримуються виключно для продажу протягом 12 місяців з дати придбання;

б) асоціація або ДП ведуть діяльність на умовах, які обмежують її здатність передавати засоби інвестору більш ніж 12 місяців, фінансові інвестиції обліковують за методом обліку участі в капіталі на останній день місяця.

Облік фінансових інвестицій проведення спільної діяльності: Кожен учасник спільної діяльності без створення юридичної особи відображає у своїх облікових реєстрах і у фінансовій звітності:

• активи, задіяні в спільній діяльності, які він контролює, чи свою долю у спільноконтрольованих активах;

• зобов'язання, які він узяв для проведення цієї діяльності;

• свою частку в будь-яких зобов'язаннях, узятих разом з іншими учасниками щодо цієї діяльності;

• доходи чи витрати, накопичені в процесі спільної діяльності. Довгострокова дебіторська заборгованість (ДДЗ) відображається в балансі, якщо вона буде погашена після 12 місяців з дати балансу.

ДДЗ визнається, якщо є ймовірність одержання підприємством економічних вигод і може бути достовірно оцінена.

Відстрочені податкові активи відображаються як сума податку на прибуток, що підлягає відшкодуванню в наступних періодах внаслідок виникнення тимчасової різниці між обліковою та податковою базами оцінки. Це буває тоді, коли податок на прибуток, визначений згідно з обліковою політикою підприємства, менший за податок на прибуток, визначений за чинним законодавством. Це виникає:

• через відмінності у визначені витрат періоду та валових витрат;

• через відмінності у визначені облікового доходу та валового доходу;

• через різні підходи до відображення суми переоцінки активів.

Наприклад, виникнення різниць (табл. 6.5).

Таблиця 6.5 Визначення типу різниці між податковим і фінансовим обліком

| Стаття | Фінансовий облік | Податковий облік | Тип різниць |

Витрати на ПММ для легкових автомобілів | входять до складу операційних витрат (+) | не включаються до валових витрат(-) | постійна |

Витрати на благодійні чи соціальні потреби | входять до складу операційних витрат (+) | частково включаються | постійна |

Витрати майбутніх періодів | поступово визнаються у складі витрат періоду | включаються повністю у валові витрати | тимчасова |

Сума амортизації необоротних активів | самостійно визначаються по обліковій політиці | згідно із Законом про оподаткування прибутку підприємств | тимчасова |

Аванси одержані | у балансі як зобов'язання | входять до валових доходів | тимчасова |

Аванси надані | у балансі як дебіторська заборгованість | входять до валових витрат | тимчасова |

Доходи майбутніх періодів | у балансі як зобов'язання і поступово визнаються доходом | валові доходи | тимчасова |

Пасив балансу і його загальна характеристика

У першому розділі Пасиву міститься інформація про власний капітал підприємства: статутний капітал, додатковий капітал, нерозподілений прибуток тощо.

У другому розділі Пасиву відображається вартість сформованих резервів на забезпечення наступних витрат і платежів, а саме: на виплату відпусток, додаткових пенсій, гарантійних зобов'язань тощо, а також отримані цільові фінансування та інші фінансові надходження.

У третьому розділі Пасиву наводяться дані про довгострокові зобов'язання — зобов'язання, які не будуть погашені протягом операційного циклу підприємства або протягом дванадцяти місяців з дати балансу. До них належать: довгострокові кредити банків, отримані позикові кошти, заборгованість за виданими довгостроковими векселями та випущеними облігаціями тощо.

У четвертому розділі Пасиву відображається інформація про зобов'язання, які будуть погашені у звичайному ході операційного циклу підприємства або протягом 12 місяців з дати балансу. До поточних зобов'язань належать короткострокові кредити банків і позики, короткострокові векселі видані, кредиторська заборгованість з постачальниками та за іншими розрахунками тощо.

У п'ятому розділі Пасиву відображаються доходи майбутніх періодів — доходи, які отримані протягом поточного або попередніх звітних та будуть визнані в майбутніх звітних періодах.

Стаття "Відстрочені податкові активи". Податок на прибуток, що підлягає перерахуванню до бюджету, визначається, як і раніше, в податковому обліку після складання декларації про прибуток підприємства. Результат фінансової діяльності, визначений згідно із цим бухгалтерським обліком, найчастіше відрізняється від результату, розрахованого за податковим обліком за той же звітний період.

Виникають так звані різниці, які поділяються на постійні і тимчасові.

Постійні різниці виникають тоді, коли понесені підприємством затрати включаються у бухгалтерському обліку до витрат діяльності, але ніколи не можуть бути включені до валових витрат у податковому обліку.

Наочним прикладом постійних різниць служать такі затрати на утримання легкового автомобіля, як вартість паливно-мастильних матеріалів (ПММ), парковки і стоянки: у бухгалтерському обліку вони включаються до складу операційних витрат, у податковому ж ці затрати не можуть бути віднесені до складу валових витрат звітного періоду підприємства.

Тимчасові різниці виникають тоді, коли понесені підприємством затрати включаються у повному обсязі у бухгалтерському обліку — до витрат діяльності, у податковому — до валових витрат звітного періоду, але тільки таке "включення" може не збігатися за часом.

Наприклад, підприємство отримало аванс під майбутні поставки продукції. У податковому обліку вся сума отриманого авансу повинна бути включена до валового доходу звітного періоду. У бухгалтерському ж обліку дохід буде визнаватися у міру виконання зобов'язань.

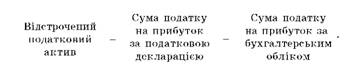

Згідно з п. 19 П(С)БО 2 "Баланс" у статті "Відстрочені податкові активи" (ряд. 060) відображається сума податку на прибуток, що підлягає відшкодуванню в наступних періодах унаслідок тимчасової різниці між обліковою і податковою базою оцінки.

Відстрочений податковий актив виникає тоді, коли сума податку на прибуток, визначена за даними бухгалтерського обліку, менша від суми податку на прибуток, визначеної в податковому обліку:

Для обліку відстроченого податкового активу Планом рахунків передбачений однойменний рахунок 17 "Відстрочені податкові активи".

Розглянемо умовний числовий приклад, який показує "механізм регулювання" тимчасових різниць, що виникають. Для полегшення завдання припустимо, що постійні різниці відсутні.

Приклад 1

Сума прибутку за податковою декларацією за 2001 р. склала 7000 грн. Сума прибутку за бухгалтерським обліком від звичайної діяльності (ряд. 170 Звіту про фінансові результати) за 2001 р. — 2500 грн. Ставка податку на прибуток — 30 %.

Здійснимо відповідні розрахунки.

Сума податку на прибуток за декларацією: 7000 грн х 30 % = = 2100 грн.

Сума податку на прибуток за формою № 2 (ряд. 180): 2500 грн х 30 % = 750 грн.

Відстрочений податковий актив дорівнює: 2100 грн - 750 грн = = 1350 грн.

Здійснені операції в обліку будуть відображені таким чином (табл. 6.6).

Таблиця 6.6 Кореспонденція рахунків при нарахуванні відстроченого податкового активу

№ п/п | Зміст операції | Дебет | Кредит | Сума, грн. |

1 | Нарахована сума податку на прибуток за податковою декларацією | — | — | 2100 |

2 | Нарахована сума податку на прибуток у бухгалтерському обліку | 98 | 641 | 750 |

3 | Відображена сума відстроченого податкового активу | 17 | 641 | 1350 |

Примітка. Сума, що підлягає сплаті до бюджету (Д-т 641 - К-т 311), відображена за К-т 641 — 2100 грн.

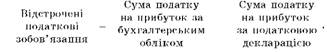

Стаття "Відстрочені податкові зобов'язання". Згідно з п. 48 П(С)БО 2 "Баланс" у зазначеній статті показується сума податків на прибуток, що підлягають сплаті в майбутніх періодах у результаті тимчасової різниці між обліковою і податковою базою оцінки.

Відстрочені податкові зобов'язання виникають тоді, коли сума податку на прибуток, визначена за даними бухгалтерського обліку, більша ніж сума податку на прибуток, визначена в декларації про прибуток підприємства.

Запишемо це у вигляді рівняння:

Для обліку відстроченого податкового зобов'язання Планом рахунків передбачений однойменний рахунок 54 "Відстрочені податкові зобов'язання".

Приклад 2

Візьмемо числові дані прикладу 1, але з одним, дуже істотним, коригуванням — поміняємо місцями суми прибутку за податковою декларацією і бухгалтерським обліком. Таким чином:

• сума податку на прибуток за декларацією — 750 грн;

• сума податку на прибуток за формою № 2 — 2100 грн.

В обліку відповідні операції будуть відображені так (табл. 6.7).

Звертаємо увагу на норму п. 17 П(С)БО 17 "Податок на прибуток", згідно з якою відстрочені податкові активи і відстрочені податкові зобов'язання:

• згортаються, якщо сплата податку на прибуток контролюється одним і тим же податковим органом — у Балансі підприємство заповнить один рядок: або 060, або 460;

• відображаються розгорнуто, якщо підприємство складає консолідований Баланс.

Таблиця 6.7

Кореспонденція рахунків при нарахуванні відстроченого податкового зобов'язання

| № п/п | Зміст операції | Дебет | Кредит | Сума, грн. |

1 | Нарахована сума податку на прибуток за податковою декларацією | — | — | 750 |

2 | Відображена сума податку на прибуток за бухгалтерським обліком у межах суми податку на прибуток, нарахованої за податковою декларацією | 98 | 641 | 750 |

3 | Відображена сума відстроченого податкового зобов'язання | 98 | 54 | 1 350 |

Примітка. Сума, що підлягає сплаті до бюджету (Д-т 641 - К-т 311), відображена за К-т 641 — 750 грн.

Взаємозв'язок статей Балансу

та рахунків бухгалтерського обліку

Інформація для складання Балансу — це сальдо за рахунками, як правило, на останній день звітного періоду (табл. 6.8).

Діюча форма Балансу значною мірою відповідає вимогам фінансового контролю. Вже при першому читанні вона дає змогу визначити в загальних рисах фінансовий стан підприємства, а при аналізі — встановити ряд додаткових показників, що характеризують фінансову діяльність.

Таблиця 6.8

| Назва статті | Код | Джерела інформації (залишок по рахунку) |

1 | 2 | 3 |

АКТИВ | ||

І. Необоротні активи |

|

|

Нематеріальні активи: залишкова вартість | 010 | 12-133 |

первісна вартість | 011 | 12 |

знос | 012 | (133) |

Незавершене будівництво | 020 | 15, 35, 371 |

Основні активи: залишкова вартість | 030 | 10-131 |

первісна вартість | 031 | 10 |

знос | 032 | (131) |

Довгострокові фінансові інвестиції які обліковуються за методом участі в капіталі інших підприємств | 040 | 141 |

інші фінансові інвестиції | 045 | 142 + 143 |

Довгострокова дебіторська заборгованість | 050 | 16 |

Відстрочені податкові активи | 060 | 17 |

Інші необоротні активи | 070 | 18 + 11 - 132 |

Усього за розділом І | 080 |

|

ІІ. Оборотні активи |

|

|

Запаси: виробничі запаси | 100 | 20 + 22 + 24 + 25 |

тварини на вирощуванні і відгодівлі | 110 | 21 |

незавершене виробництво | 120 | 23 |

готова продукція | 130 | 26 + 27 |

Товари Векселі одержані | 140 150 | 28 34 |

Дебіторська заборгованість за товари, роботи, послуги чиста реалізаційна вартість | 160 | 36-38 |

Порядок заповнення Балансу (ф. № 1) на підставі даних бухгалтерських рахунків

Продовження табл. 6.8

| 1 | 2 | 3 |

первісна вартість | 161 | 36 |

резерв сумнівних боргів | 162 | 38 |

Дебіторська заборгованість за розрахунками: з бюджетом | 170 | 641 |

за виданими авансами | 180 | 371 |

з нарахованих доходів | 190 | 373 |

із внутрішніх розрахунків | 200 | 377 |

Інша поточна дебіторська заборгованість | 210 | 372 + 374 + 375 + + 376 |

Поточні фінансові інвестиції | 220 | 35 |

Грошові кошти та їх еквіваленти: в національній валюті | 240 | 301 + 311 + 313 + + 331 + 333 |

в іноземній валюті | 250 | 302 + 312 + 314 + + 332 + 334 |

Інші оборотні активи | 260 | 377 |

Усього за розділом ІІ | 270 |

|

ІІІ. Витрати майбутніх періодів | 280 | 39 |

БАЛАНС |

|

|

ПАСИВ | ||

І. Власний капітал |

|

|

Статутний капітал | 300 | 40 |

Пайовий капітал | 310 | 41 |

Додатково вкладений капітал | 320 | 421 + 422 + 423 + + 424 |

Інший додатковий капітал | 330 | 425 |

Резервний капітал | 340 | 43 |

Нерозподілений прибуток (непокриті збитки) | 350 | 441, (442) |

Неоплачений капітал | 360 | (46) |

Вилучений капітал | 370 | (45) |

Усього за розділом І | 380 |

|

Закінчення табл. 6.8

| 1 | 2 | 3 |

II. Забезпечення наступних витрат і платежів |

|

|

Забезпечення виплат персоналу | 400 | 47 |

Інші забезпечення | 410 | 49 |

Цільове фінансування | 420 | 48 |

Усього за розділом II | 430 |

|

III. Довгострокові зобов'язання |

|

|

Довгострокові кредити банків | 440 | 50 |

Інші довгострокові фінансові зобов'язання | 450 | 51 + 52 + 53 |

Відстрочені податкові зобов'язання | 460 | 54 |

Інші довгострокові зобов'язання | 470 | 55 |

Усього за розділом III | 480 |

|

IV. Поточні зобов'язання |

|

|

Короткострокові кредити банків | 500 | 60 |

Поточна заборгованість за довгостроковими зобов'язаннями | 510 | 61 |

Векселі видані | 520 | 62 |

Кредиторська заборгованість за товари, роботи, послуги | 530 | 63 |

Поточні зобов'язання за розрахунками: |

|

|

з одержаних авансів | 540 | 681 |

з бюджетом | 550 | 641, 644 |

з позабюджетних платежів | 560 | 642 |

зі страхування | 570 | 65 |

з оплати праці | 580 | 66 |

з учасниками | 590 | 67 |

із внутрішніх розрахунків | 600 | 682 + 683 |

Інші поточні зобов'язання | 610 | 684 + 685 |

Усього за розділом IV | 620 |

|

V. Доходи майбутніх періодів | 630 | 69 |

БАЛАНС | 640 |

|

Created/Updated: 25.05.2018

|

|